龙光集团:迈向综合实力领先的全国性发展商

1-销售

权益销售增长超预期

2020年权益销售目标为1100亿元

2019年,龙光累计实现权益销售额915.2亿元,同比增长30.6%,完成850亿权益销售目标的108%。在行业整体规模增速放缓的背景下,龙光依旧保持了较高的业绩增速和目标完成率,得益于深耕区域核心城市项目热销,一方面龙光在粤港澳大湾区市场占有率保持领先,深圳市场“玖”系产品持续热销,例如地铁上盖项目龙光·玖钻及深圳光明新区龙光·玖龙台等项目去化表现均不俗;另一方面,龙光已经占领南宁市场领头地位,销售规模持续扩大,年内南宁龙光·玖誉湖及南宁龙光·玖誉城等项目在市场反响热烈;此外,长三角都市圈项目不断增加,业绩贡献显现。

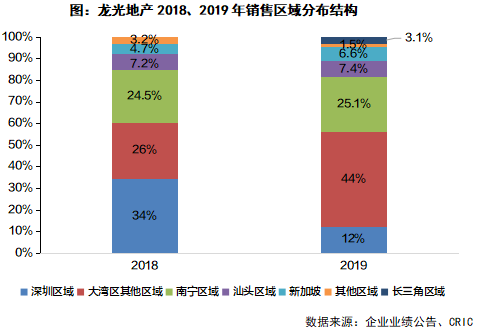

从业绩区域分布结构来看,粤港澳大湾区仍是业绩主要贡献区域。粤港澳大湾区业绩贡献率最大,达到56.3%;南宁区域市场表现较为稳定,且进一步走高,业绩贡献率达到25.1%;此外,2018年外拓市场长三角区域业绩贡献显现,首年销售额破30亿元,业绩占比3.1%。总的来说,龙光的业绩分布结构不断优化,粤港澳大湾区占据着核心战略地位,南宁区域稳步增长,业绩贡献稳定,长三角区域的外拓使得业绩来源更加多元化,在全国化布局推进中,未来长三角区域的业绩份额将进一步提高。

2020年,龙光权益合约销售目标1100亿元,目标增长率为20%;全年计划推货权益金额为1800 亿元,其中粤港澳大湾区占比60%。

2-土储

招拍挂与城市更新并举

储备价值潜力备受关注

1、招拍挂:新增建面574.2万平方米,土地储备货值达4314亿元

2019年,龙光在粤港澳大湾区、长三角区域、大西南区域持续发力,全年通过公开市场招拍挂方式新增31个项目,总计建筑面积574.2万平方米,预计货值达702亿元。2019年,龙光集团完成粤港澳大湾区9大内地城市全面覆盖。值得注意的是,龙光在大西南区域扩张加速,新增建筑面积占比近六成,为龙光继续在大西南市场占据领先地位提供保障。

截至2019年12月31日,龙光招拍挂土地储备建筑面积达3667.4万平方米,继续保持在较高位,总货值达4314亿元。

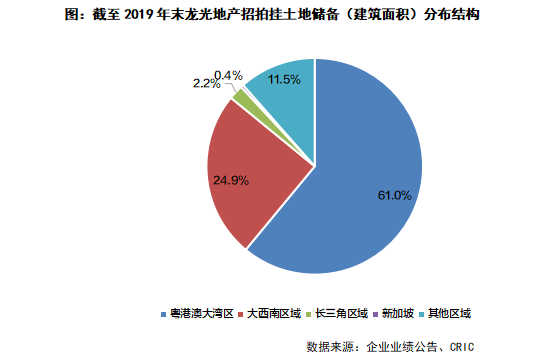

从招拍挂土地储备的区域分布来看,粤港澳大湾区占据着核心战略地位,储备建面2235.7万平方米,占比达61%,若按货值计算,占比71%,其中深圳在大湾区战略地位不断升级,储备价值可观,货值达到808亿元,未来将继续为企业带来业绩和利润贡献;此外,大西南区域储备建筑面积为914.2万平方米,占比24.9%;长三角的布局目前提升空间较大,储备建筑面积为81.2万平方米,占比2.2%,但根据龙光全国化布局规划,未来将加码长三角区域储备,占比将达到20%。

2. 城市更新:可转化土储货值达4006亿元,成为业绩增长新引擎

龙光的储备价值除了来自公开市场拿地,还有非常可观的城市更新项目,这类项目不仅可以快速低成本拓展储备资源,而且利润空间大,有助于企业经营业绩、盈利能力的提升。

2019年,龙光继续拓展城市更新业务,新增项目货值1690亿元。截至2019年12月31日,龙光集团共计在10个城市拓展了78个城市更新项目,可转化土储货值达4006亿元,其中约95%位于大湾区。在深圳、惠州、东莞及珠海等企业可自主改造区域的货值已达2890亿元,占比超72%。

龙光在城市更新业务上的尝试与实践将近20年,参与了多个旧改项目,积累了丰富的经验,并且已经拥有城市更新专业团队,推动孵化工作顺利进行。继2018年在佛山、珠海孵化2个项目后,2019年又成功孵化了深圳、惠州又成功孵化了3个项目,可销售货值约700亿元;期内,城市更新业务贡献收入约49亿元,成为业绩增长的新引擎。

总体上,龙光一直以来坚持深耕大湾区,在政策红利下先行优势凸显,龙光不仅具备储备规模优势,而且核心城市布局丰富,且成本低,品质高,价值潜力巨大,相信凭借丰富的项目储备与深耕优势,龙光的储备价值将持续释放,为企业带来更多的效益。

3-财务

核心盈利能力持续提升

融资成本6.1%优势显著

1、 归母核心利润大幅增长42.7%,核心盈利能力持续提升

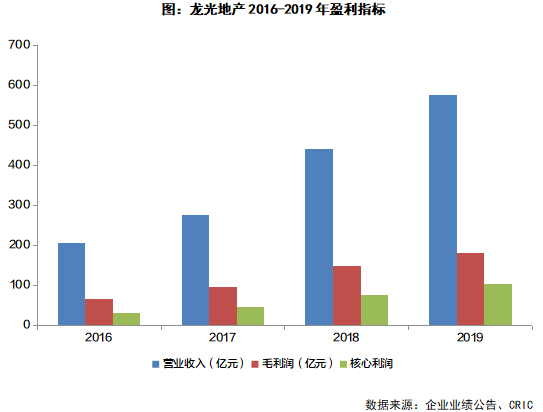

2019年,龙光实现核心利润突破百亿,达103.1亿元,其中归母核心利润达100.2亿元,同比大幅增长42.7%,核心利润率达17.9%,较上年再升0.6个百分点,位于行业高位。

从当前来看,龙光的营收与盈利增长确定性较高,一方面龙光现有的已售未结资源丰富,已锁定80%的2020年公司预测收入,另一方面受益于“低成本、高溢价”的项目储备以及较强的成本管控能力,盈利有保障,特别是优质的城市更新项目价值释放,利润增长能力可见。

2、财务结构较为稳健,融资成本仅6.1%

2019年以来,粤港澳大湾区利好叠加,龙光作为区域深耕房企,低价优质的土地储备价值和核心城市布局受到行业和资本市场的广泛关注。在业绩、盈利持续增长预期下,龙光国际信用评级上调,花旗、瑞银、中金、野村等多家大行也均推荐龙光为行业首选。资本市场的认可,不仅拓宽了龙光的融资渠道,融资成本也在行业具备竞争力,2019年加权平均借款利率为6.1%,与2018年持平,突显出较强融资能力。需要看到的是,龙光在2020年1月发行的3亿美元和1.8亿优先票据,均创下同期民营内房企同评级债券发行利率最低记录,融资成本优势在今年将更加突出。

4-战略

迈向综合实力领先的全国性发展商

今年是龙光第5个五年计划的最后一年,也